投资并购:“腾讯系”与“阿里系”究竟有何区别?

互联网的江湖虽大,可是大部分人都需要站队:有的站腾讯,有的站阿里,还有少数两个都站。除了头条等少数例外,互联网独角兽大多归属“腾讯系”或“阿里系”。这两个体系有什么区别?它们能给自己的投资对象什么资源?企业家选择其中一个的原动力是什么?还有,从长期看,腾讯和阿里会不会都变成投资公司呢?答案既要看数字,也要看案例。

腾讯“投行化”了?其实,阿里也一样

从2013年开始,“腾讯投行化”一直是外界热议的话题。腾讯的战略投资规模大、范围广,从游戏、电竞到零售、消费品牌,无所不包。腾讯高度重视投资,总裁刘炽平、CSO James Mitchell等人都来自投行,内部有庞大的投资规划、研究、执行团队。从财务报表看,2016年底,腾讯的对外投资(包括公允价值投资和对联营/合营公司的投资)的账面价值为237亿美元,与阿里相仿;2019年一季度,这个数字已经上升到584亿美元,比阿里高出约2/3。腾讯是不是比阿里更喜欢投资?

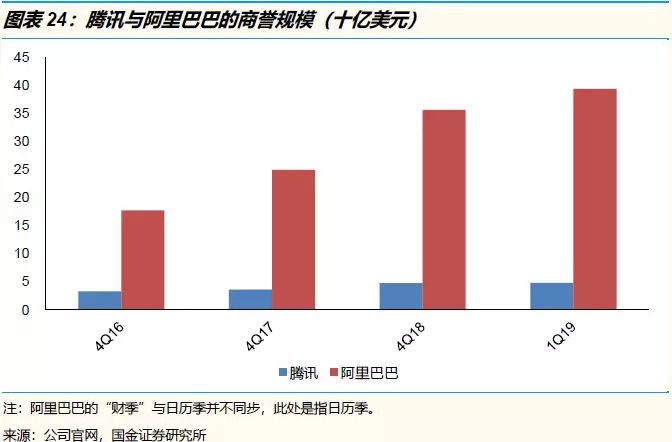

且慢!如果我们考察“商誉”指标,结论就会逆转——自从2014年上市以来,阿里的商誉规模一直远高于腾讯;2019年一季度末,阿里的商誉账面价值高达393亿美元,是腾讯的8倍多。商誉的主要来源是并购,可见阿里在历史上投入到并购的资金规模远远大于腾讯。而且,阿里的并购活动在近年来尤其频繁,仅仅2017-18年(按日历年计算),商誉规模就翻了一倍。并购与投资的区别,在于前者全面并表、转移控制权。我们是否可以说,阿里更在意控制权,而腾讯并不在意?从某种程度上说,确实如此。我们将在下文深入分析两大巨头战略投资思路的差别。

腾讯和阿里都高度重视投资并购,原因一目了然:它们需要快速切入新业务,不可能事事都内部孵化,而且它们的财务资源也足以支撑投资并购。腾讯不但要在游戏、电竞等强势领域扩大优势,还要全面进军影视内容、切入新零售、扩大B端服务和金融业务;阿里则在新零售和O2O领域布下重兵,在文化娱乐领域维持存在,进一步加强对支付和物流的掌控。现在,腾讯的总裁刘炽平来自高盛,阿里的总裁Evans也来自高盛。如何更聪明、更高效地进行投资并购,将决定两大巨头的未来。

外界可能会认为:以腾讯、阿里两家的资源、名声和财力,想投资谁不是一件很容易的事情吗?恰恰相反。弱小的公司急需投资,但很难被腾讯、阿里看上;强大的公司不缺投资,对任何投资者都会很挑剔。“独角兽”的创始人们深知,站队不是小事,能像滴滴、B站那样在两大体系之间保持“中立”的公司极少。他们首先要考虑:腾讯、阿里能给自己输出什么资源,又会从自己索取什么?这笔投资最终的结局会是什么?

“联营合营”的腾讯,“全面并表”的阿里

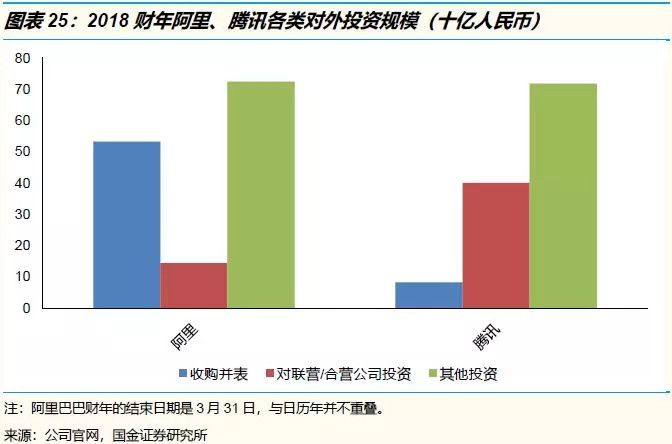

2018财年,阿里在投资并购方面花费了约1402亿人民币的现金,其中533亿花在并购上,144亿花在对联营/合营公司的投资上,725亿花在其他股权投资上(以上并未包括债权投资、短期投资等)。阿里在这一年完成了好几个“大手笔”:耗资349亿人民币收购饿了么,将饿了么与口碑网合并,对菜鸟网络实现全面并表,收购土耳其第一大电商平台……饿了么、口碑网、菜鸟都是从阿里的联营公司转为并表子公司。此外,阿里还追加了对早已并表的东南亚电商公司Lazada的投资。

几乎同一时间(腾讯的财年比阿里早一个季度),腾讯在投资并购方面花费了约1201亿人民币的现金,其中82亿花在并购上,401亿花在对联营/合营公司的投资上,718亿花在其他股权投资上。此外,腾讯还将价值715亿的投资,从一般投资划归对联营公司的投资范畴(已经扣除划出部分)!总而言之,在2018年,腾讯“对联营/合营公司的投资”的账面价值,新增超过1000亿元(已考虑减值拨备的因素)之多!

按照国际会计准则,如果对一家公司的持股占比在20-50%之间,或者持股不足20%但是能派驻董事、或者以其他方式对其施加重大影响,这家公司就属于“联营/合营公司”范畴。这种控制方式强于一般的财务投资,却又不如全面的收购并表。过去几年,腾讯一直在以增持、派驻董事、签署战略合作协议等方式,增加联营公司的数量和投资规模;阿里则更专注于全面收购,或将联营公司变成并表子公司。

事实上,在过去三年,腾讯只进行了两次规模较大的收购:2016年7月收购中国音乐集团,以此为基础组建了腾讯音乐;2018年10月收购新丽传媒,但是是由子公司阅文集团完成的。除了新丽传媒,在整个2018年,腾讯进行其他并购总共只花费了约31亿元。相比之下,在过去三年,阿里的并购触角伸的非常广:在O2O领域收购饿了么、并表口碑网;在文化娱乐领域收购优酷土豆、大麦网、南华早报;在零售商超领域收购银泰百货、开元商城;在海外收购Lazada、Trendyol;在物流领域并表菜鸟物流……阿里的新零售、大文娱和海外版图,有一大半是依靠并购建立的。

然而,在联营/合营公司方面,腾讯就占据绝对优势了:电商方面的京东、拼多多、唯品会,O2O方面的美团点评、58同城、猫眼娱乐,游戏和电竞方面的虎牙、金山软件、Epic、Netmarble,海外电商方面的Flipkart、Sea Ltd、Go-Jek,与互联网行业距离遥远的万达商业、中金公司、中信资本、华南城……通过联营,腾讯将影响力伸向多个战略方向。很多联营公司与腾讯产生了真实的协同效应:美团、京东、拼多多从微信获得流量,Epic、金山的游戏由腾讯代理,Sea是腾讯在东南亚扩张的立足点,搜狗为微信搜索提供技术支持……有些联营公司离开腾讯甚至难以生存。

阿里在联营公司方面弱了一些,而且聚焦于与核心电商业务相关的零售、物流、海外电商等领域。原因在于:阿里旗下许多优秀的联营公司已经被收购并表,包括饿了么、口碑网、菜鸟物流、UC、优酷土豆、Lazada……阿里本来就对联营公司施加着巨大影响,但是仍然追求并表后的更大影响。理论上,对于新零售、文娱等新兴的亏损业务,放在表外对财务更有利;但是阿里似乎并不在乎这一点,更重视全面的控制权。

为什么腾讯喜欢联营,阿里喜欢并购?从商业模式上看,腾讯是“流量富余”者——它通过社交平台产生巨额流量,但是社交本身难以变现,有必要将流量导出,对象包括游戏、也包括合作伙伴的应用。阿里虽然也通过淘宝产生充足的流量,但是电商本身的变现能力更强,所以并没有将流量导出的冲动。因此,互联网行业往往称腾讯为“流量白洞”,阿里为“流量黑洞”。腾讯倾向于以联营获得合作伙伴,然后导出流量、共同赚钱;阿里则倾向于以并购将对方消化吸收,实现流量的“自体循环”。

从文化上看,腾讯基于“产品经理文化”建立了“联邦自治”体制,各个事业群、事业部都是一方诸侯。在松散的管理氛围下,收购与联营有什么本质区别呢?只要把自己的任务完成好,腾讯管理层大概没有兴趣介入子公司或联营公司的日常工作。阿里则基于“运营文化”建立了“中央集权”体制,不存在真正的“山头”,整个公司的思想行动高度统一。在这种情况下,收购和联营的区别就很大了。怎么保证一项新业务在思想上与阿里看齐、在组织上与阿里融合?当然是全面并表。

重要的不是“控制权”,而是“自由度”与“执行力”之争

当一家公司(无论是不是互联网独角兽)的负责人收到来自腾讯或阿里的投资或并购邀约时,他会考虑什么?控制权当然是很重要的,但那只是表象。即便控制权不转手,腾讯、阿里这样的巨头也有无数方法影响被投公司的独立性。关键在于自由度:无论对方投资多少、进不进董事会、索取什么回报,它能赋予足够的自由行动权吗?对于一手把公司带大的创业者来说,这个问题尤其重要,谁愿意失去“亲儿子”呢?

腾讯的回答会很简单:无论投资还是并购,自由度一定会给够。《英雄联盟》开发方Riot Games早在2011年就被腾讯收购了;此后的8年,它在人事、开发、运营乃至战略上,都保持着独立性。2019年,腾讯改组《英雄联盟》中国区职业联赛,甚至与Riot合资成立了公司,尽管Riot就是它的子公司!《堡垒之夜》开发方Epic从2012年起就被腾讯联营;当Epic Game Store于2018年开业时,一度对中国锁区,有媒体认为是避免与腾讯的WeGame竞争;可是锁区很快结束,谣言不攻自破。

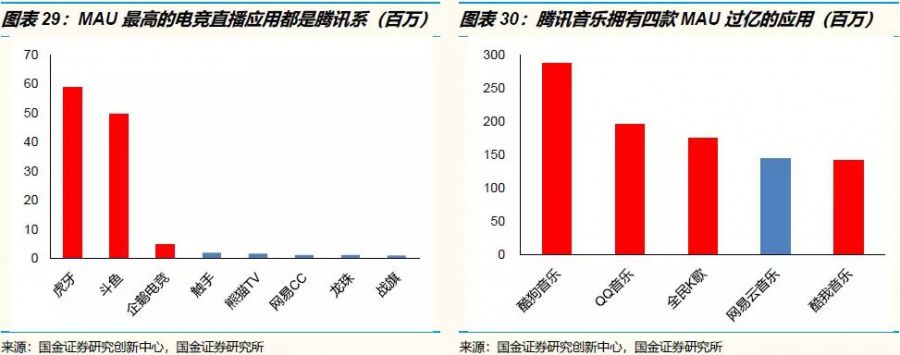

无论在内部还是外部,腾讯一贯鼓励“赛马机制”。简单地说,就是:兄弟登山,各自努力,谁打下了新领地,谁就是这片领地的主人!所以,腾讯不会阻止《王者荣耀》借鉴《英雄联盟》的玩法,也不会阻止《英雄联盟》开发自己的手游;不会在虎牙和斗鱼两个被投电竞直播平台之间拉偏架,更不会偏袒自己的企鹅电竞;在短视频领域,重要的微信入口给了微视,但是“腾讯系”文娱资源仍然大量倾注到快手。对于腾讯来说,不存在“亲儿子”和“干儿子”的区别:谁能打胜仗,谁就是亲儿子。

即使在同一业务单元内,“赛马机制”仍然大显神威。例如,腾讯音乐旗下有四款MAU过亿的应用,其中酷狗音乐、QQ音乐、酷我音乐的功能和用户都有重叠。酷狗、酷我来自并购,QQ音乐、全民K歌来自腾讯内部;酷狗、酷我都是直播和音乐并重,QQ音乐则是纯粹的音乐应用,它们的定位存在微妙差异,没有刻意划分领地。在影战略视内容方面,腾讯既有并表的腾讯影业、企鹅影视(两者已经合并),又有投资的柠萌影业,还有通过阅文集团间接控股的新丽传媒。它们的战略定位存在差异,但是在经营、内容开发上,仍然保持着高度自由。

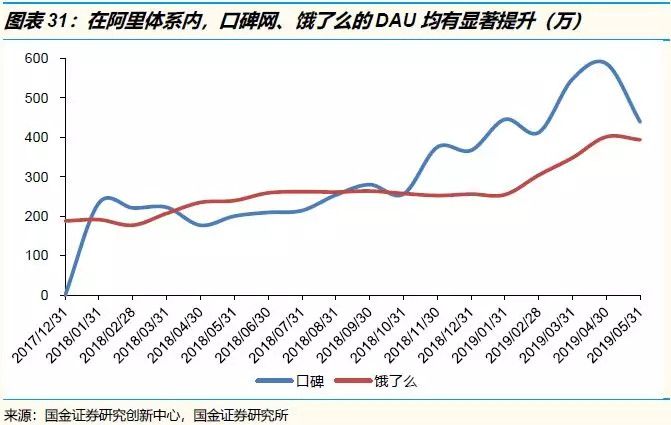

那么,阿里的答案呢?不是“自由”,而是“执行力”;不是“独立”,而是“整合”。因为只有整合,才能最大限度地发挥阿里的组织、运营能力。如果一个企业家不认同阿里的文化和管理体系,不希望阿里接触自己的数据、运营,他可以不接受阿里的投资。并入阿里体系会丧失独立性,却可以获得更高的效率。我们的监测数据显示:2017年底口碑App独立上线之后,DAU立即突破200万;2018年下半年全面并入阿里之后,DAU跃升至400万量级。饿了么在并入阿里之后,DAU累计攀升了约一倍。交叉导流、强大的地推、市场活动的丰富经验……在阿里体外是很难得到的。

阿里的体系不仅适用于国内,也早已扩张到海外。作为东南亚最大的电商平台之一,Lazada不仅在技术、数据上全面接入阿里,在市场活动上也与阿里同步:2018年“双十一”“双十二”,Lazada都是重要参与者。蚂蚁金服前董事长彭蕾于2018年4月接任Lazada CEO、12月专任董事长。在东南亚、南亚、中东等互联网行业发展速度不及中国的地区,阿里可以扮演“传火者”的角色,将先进的制度与理念输出出去。因此,即便在印度和土耳其,阿里也更倾向于以并购加强执行力。

在一千个创业者眼中,有一千种成功的定义。有人更重视完全的独立自主,即便接受巨头的投资,也要保持最终决策权;有人更希望成为大家庭的一部分,在“更大的蛋糕”上享有一块奶油。天才的创意者、辛劳的产品经理和文艺范儿的创作者,会更欣赏腾讯的模式;俭朴的实干家、坚韧的运营人员和精细化的管理者,会更欣赏阿里的风格。当一部分人对腾讯的“没有管理”“没有文化”感到不屑时,另一部分人却认为这是最极致的管理、最宽容的文化;当一部分人认为阿里在“洗脑”“给员工巨大压力”时,另一部分人却产生了蓬勃的活力和归属感。两个世界的碰撞可能永远不会结束,而新世界的火花,就在这永无休止的碰撞中产生。

投资建议:“特色”之别不是“优劣”之分

腾讯和阿里的文化、战略、组织架构,都是所处环境的产物。在自己的核心领地,它们几乎无所不能;但是,在遥远的陌生领地上,就不一定了。与其斤斤计较“腾讯和阿里的优劣”,不如接受这种特色。投资“腾讯系”,是投资一系列松散而有机的实体;投资“阿里系”,则是投资一架整体性很强的战车。它们将随着经济周期和发展阶段,而呈现此消彼长的态势。

腾讯控股

在历史上,腾讯是一家披着社交网络外衣的游戏公司,它的主要盈利模式是将QQ、微信的巨大流量导向网络游戏。虽然它也通过广告、社交网络增值服务等方式赚钱,但体量与游戏无法比拟。游戏仍然是一座富矿,《和平精英》的上线再次证明了腾讯游戏的可持续发展空间。但是,从今以后,我们会更多地讨论腾讯的2B业务,尤其是金融。

根据央行第三方支付风险评估报告,财付通(主要是微信支付)很可能已经占据中国第三方支付市场的60-70%(按笔数计算)。虽然在高利润业务、牌照业务方面仍然难以超越支付宝,但是巨大的市场份额、超高的用户黏性,已经足够让这项业务赚钱。存款备付金上缴对利润有很大影响,但是零钱通、微粒贷等业务的发展足以抵消这个影响。

腾讯的长期战略方向有三个。第一是发展2B业务,包括金融支付、云计算、企业信息化等,这条路很艰难,但是已经取得阶段性进展。第二是发展微信小程序,建立完备的小程序生态系统,包括游戏、媒体、电商、生活服务等多种功能。第三是海外扩张,其中海外游戏发行已经初见成效,但是其他领域的成果还不多。我们相信,腾讯走在正确的道路上。

在多元文化、赛马机制和宽松的管理体系下,我们不用担心腾讯犯下整体性的错误。错过短视频的井喷发展固然是遗憾,但是在此期间,腾讯的在线音乐、长视频、电竞等业务有了长足的发展。从QQ到微信,从DNF到《王者荣耀》,从微信支付到QQ看点,腾讯的成功产品往往不是精心策划的结果,而是发挥内部积极性、多元文化碰撞的结果。“联邦分权”的体制,可能让腾讯这艘巨轮无法达到最快速度,但是永远不会掉队。

阿里巴巴

现在,阿里巴巴正处在一个微妙的转型期:新零售的大业才进行到一半,没人说得清“新零售的完成状态”是什么样;阿里云、文娱、海外业务还在亏损;核心电商业务还在顽强增长,为其他业务输送弹药。但是,正如阿里在财报中指出的:为了商户的可持续发展,核心电商业务的货币化率不可能无限制地提升。所以,在2019财年,新零售和其他业务必须尽量减亏、扭亏,同时又不能损害长期竞争力。

为了实现新零售愿景,阿里在扩大并表范围,企图以强大的组织执行力去改造传统零售行业。但是,新零售的最大问题是可复制性——如果一家盒马门店成功了,能不能复制到另一家呢?如果盒马整体成功了,能不能复制到银泰呢?对于互联网公司来说,线下场景的零散、多变,是一个新的挑战。我们相信,阿里能够获得成功,但是要花多久呢?

以拼多多、快手、微信小程序为代表的“社交电商”“去中心化电商”,对阿里构成了冲击,但是仍在可控范围内。阿里通过对淘宝、天猫App的改版,鼓励商户经营自有流量;通过强化电商平台内部的媒体功能,实现“社交电商”的传播模式;通过渠道下沉、聚划算和针对性算法,应对拼多多的低价攻势。多年来,阿里不是一直习惯于见招拆招吗?

如果阿里继续做出百亿规模的大手笔收购,我们不会吃惊。毕竟,阿里的组织文化决定了:只有被阿里并表的公司,才能最大限度地发挥“阿里体系”的优势。我们相信,阿里不但会在新零售、海外继续并购投资,也不会放弃文娱业务——它是增加用户时长、赶上社交电商潮流的利器。

腾讯音乐

腾讯音乐是腾讯历史上最大规模的一次并购的成果,也是腾讯“多元文化”“内部赛马”机制的体现。2016年以来,原属中国音乐集团的酷狗、酷我仍然发展良好,原属腾讯的QQ音乐也不遑多让,全民K歌更是异军突起。与腾讯旗下的其他业务,腾讯音乐也呈现良好的竞合关系——与腾讯视频合作出品综艺节目、涉足艺人经纪,就是明证。

投资者在争论:腾讯音乐的大部分收入来自直播,到底应该怎么估值?我们认为,估值的决定因素不在于“业务性质”,而在于“业务的稳定性和上升空间”。与其他秀场直播平台相比,腾讯音乐直播业务的流量来自腾讯系,成本低而且稳定;基于强大的版权库和算法,容易实现交叉变现;付费渗透率和ARPU仍有上升空间。这就够了。

在音乐流媒体领域,除了网易云音乐,腾讯音乐已经没有什么对手。接下来,它一方面要依靠强大的版权内容和自制内容,进一步挖深护城河、提高音乐业务的付费渗透率;一方面要加强数字专辑、单曲、微综艺等“偶像经济”业务,成为“腾讯系”偶像经济的变现出口。这要以短期的内容成本提升、毛利率下降为代价,但是这个代价是值得的。

阅文集团

阅文集团在网文阅读领域的竞争壁垒被严重低估了。起点中文网已经走过了16个年头,在此期间建立了庞大的作者体系、编辑体系和付费体系。虽然免费阅读App来势汹汹,但是不可能危及付费阅读的基本盘,因为在线娱乐消费的总体趋势是走向付费。何况,去年以来,阅文在免费阅读、海外市场、智能硬件、手游等领域,都取得了长足的进步。

受到监管影响,起点、晋江有一批违规网文下架;“阅文系”IP改编影视剧也遭遇了一些反复。但是,通过对起点、晋江网文的抽样分析,我们认为下架数量和比例没有外界想象的高,总体影响可控。而且,东方不亮西方亮,虽然“阅文系”IP的影视改编进入了瓶颈期,游戏改编却有较大进步。我们对IP运营的长期前景保持谨慎乐观。

阿里影业

2018年底,阿里影业从阿里的联营公司再次变为并表子公司。在此前后,“阿里系”赋予阿里影业的资源日益增加:支付宝、手机淘宝均对淘票票导流;文娱电商业务“阿里鱼”划归阿里影业;淘宝大会员全面覆盖淘票票;阿里影业与优酷等大文娱业务的交流不断加深。在流量、数据和运营方面,我们相信阿里影业都具备很强的竞争力。

阿里影业能做好内容吗?这个问题还没有答案。我们不如换一个问题:阿里影业能让优秀内容方受益吗?答案是肯定的。从2018年暑期档担纲《我不是药神》《西虹市首富》主宣发,到2019年春节档《流浪地球》一鸣惊人,再到引进奥斯卡最佳影片《绿皮书》并创造票房奇迹,阿里影业反复证明了自己的长期价值,从而必然在影视行业拥有一席之地。

微博

微博是“阿里系”的特殊一员:早就是阿里的联营公司(阿里为第一大股东),为淘宝、天猫输送了许多流量,开创了“网红带货”模式,同时又保持着相当的独立性。对于缺乏社交入口的阿里来说,虽然微博的社交属性也在淡化,但是仍然是“社交电商”的一张珍贵门票。微博的话题性、爆发性流量,任何人都垂涎三尺,阿里当然会高度重视。

不过,“网红带货”模式已经扩展到快手、抖音、B站等应用,微信公众号也正在仿效。微博的流量增长空间不及快手、抖音,社区属性不及B站,似乎可能被“后来居上”。但是,快手、抖音、B站都不是“阿里系”成员,在同等条件下,我们认为阿里仍然会更信任微博这个“自己人”。

作者:裴培

peipei@gjzq.com.cn

来源:互联网与娱乐怪盗团(ID:TMTphantom)