导语:

近日,智能移动营销平台AdTiming发布《2021年中全球手游市场研究报告》,预测手游发展趋势,为出海开发者提供市场方向。罗斯基获独家首发,详解报告带给我们哪些关键的点。

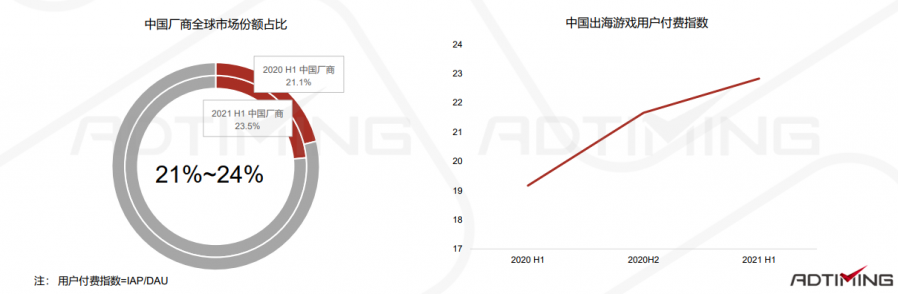

一、 中国手游全球市场份额创新高!

报告中指出,2021年上半年,中国厂商在全球游戏市场中的市场份额显著上升,总体呈现稳定增长的趋势,总市场份额已经跃升至23.5%,再创新高。近一年来市场份额的增长与策略、RPG两个重要的头部品类在去年一年间的增长息息相关。中国厂商海外收入增长,人均付费得以提高,表明中国游戏相较于以前,正在更加注重游戏质量和变现能力的打磨,变现能力增强,用户生命周期价值稳步提升。

除中国外,

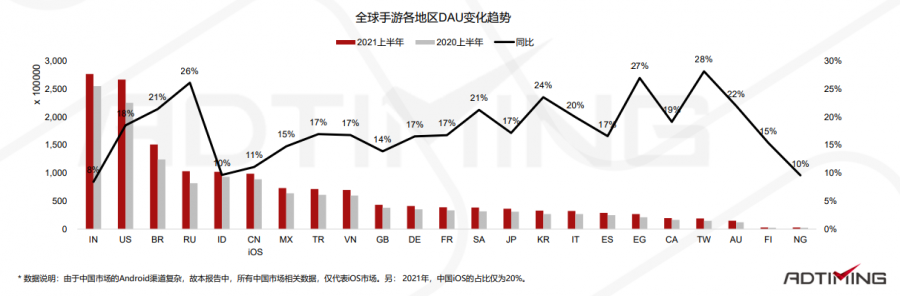

印度保持了其全球第二流量池市场的地位,且活跃用户数量保持了平稳的增长,这与印度庞大的人口基数密切相关。传统的棋牌游戏《Ludo King?》(桌游棋牌)在印度大量获客。值得注意的是,虽然印度下架了用户众多的中国应用,但印度的活跃用户数量依然增速较快,充分反应了印度的市场竞争较为激烈,分蛋糕者众多的这一特征。

在拥有一定体量的地区当中,

俄罗斯的活跃用户增长最快,主要原因有二,一是由于近一年上架的《DOP 2: Delete One Part》等新游的持续发力,二是《Among Us!》等爆款老游戏在俄罗斯的火爆。除此之外,韩国、埃及等地区的活跃用户增速也较快。

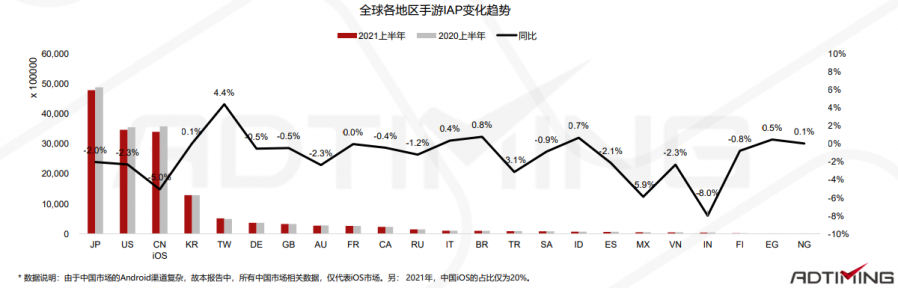

日本地区是内购营收最高的地区。日本玩家对于卡牌游戏钟爱有加,付费能力和意愿都较强,内购营收超1亿美元的10款游戏中,有5款为卡牌玩法。其次,益智和策略玩法在日本的吸金能力也较强。

在全球内购收入普遍下跌的情况下,

收入增长最快的地区是中国台湾地区,主要归功于《三国志·战略版》等游戏在该地区的强势上架带来的营收增长和《Coin Master》等老游戏的持续发力。

二、2021上半年中国出海手游分析

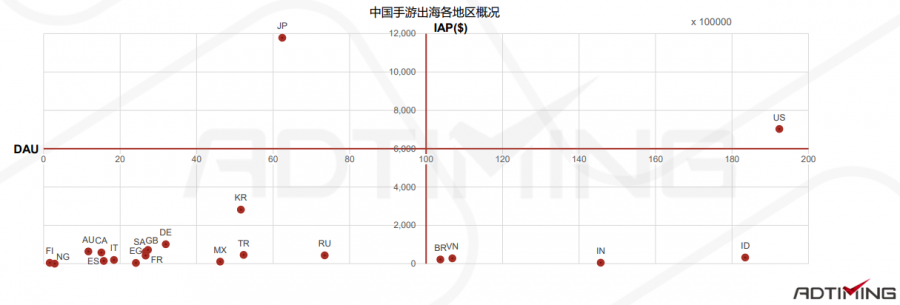

出海地区:美日用户付费能力强;东南亚等地区玩家数量庞大,但内购收入较少

出海地区变化:中国游戏海外收入增长,欧美地区增长强劲;印度市场受政策影响缩水严重

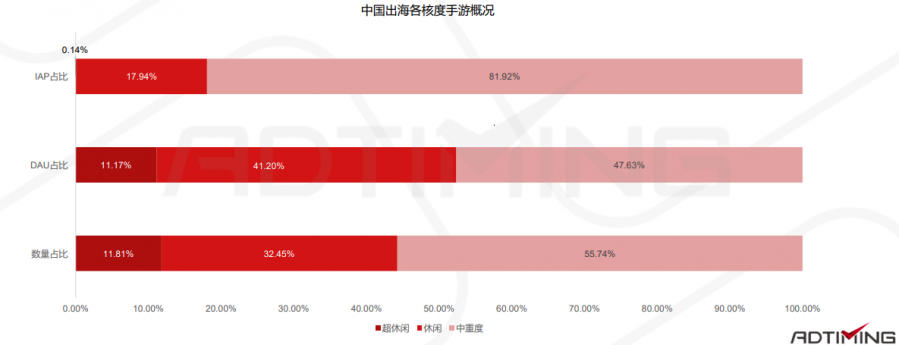

出海核度:当前中国出海手游以中重度为主导;超休闲游戏尚显薄弱

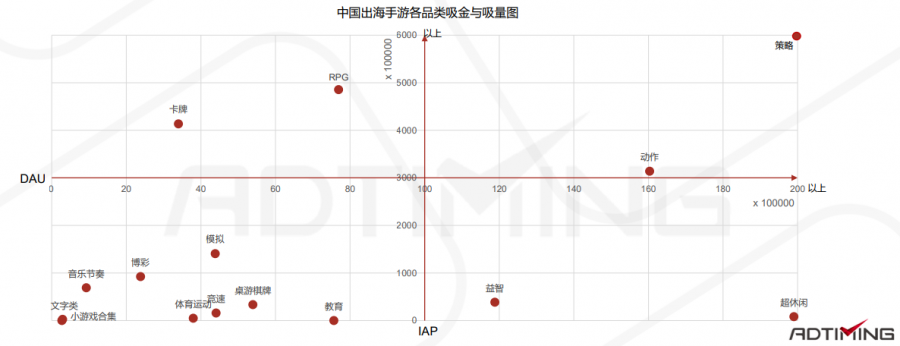

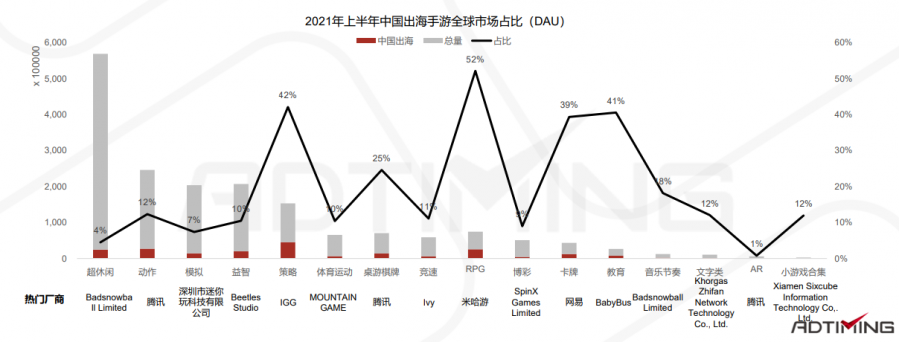

出海品类:策略类游戏稳坐用户量和收入双榜头名;卡牌与RPG玩家人均付费高

出海品类:策略、卡牌、教育、RPG游戏是中国主场;超休闲、模拟类大市场有待探索

出海品类:全球市场中的中国手游

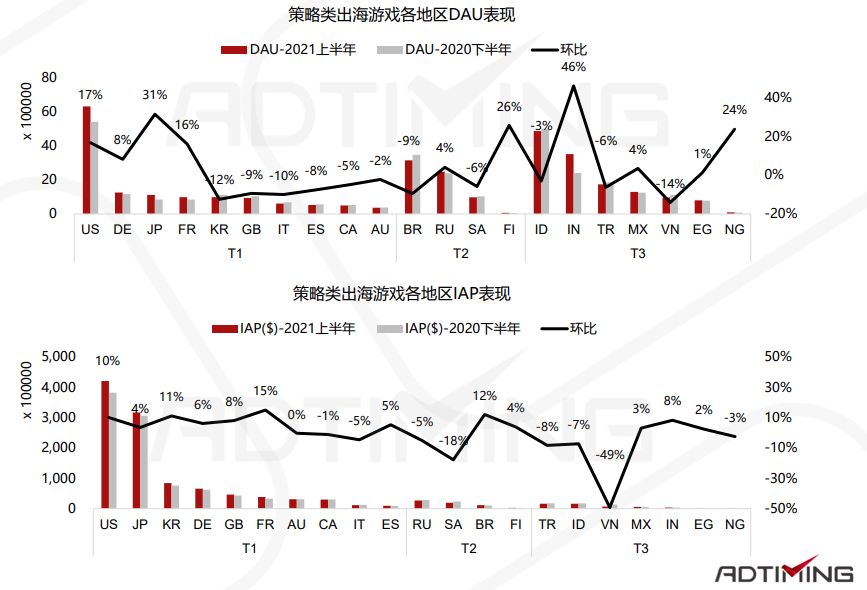

出海品类:策略类游戏(强竞争力)

美国是策略类出海游戏的头部获客及吸金地区。和2021上半年相比,美国活跃用户增长了17%,营收能力上涨10%。《State of Survival》《Lords Mobile(王国纪元)》《万国觉醒》等游戏在美国受到了大量玩家的喜爱。

印度、印尼、巴西、俄罗斯、土耳其等地区为策略类游戏提供了大量活跃用户,但美国和日本用户的付费能力仍然最强。其中,友塔旗下的《黑道风云》在日本拥有着极高的内购营收。

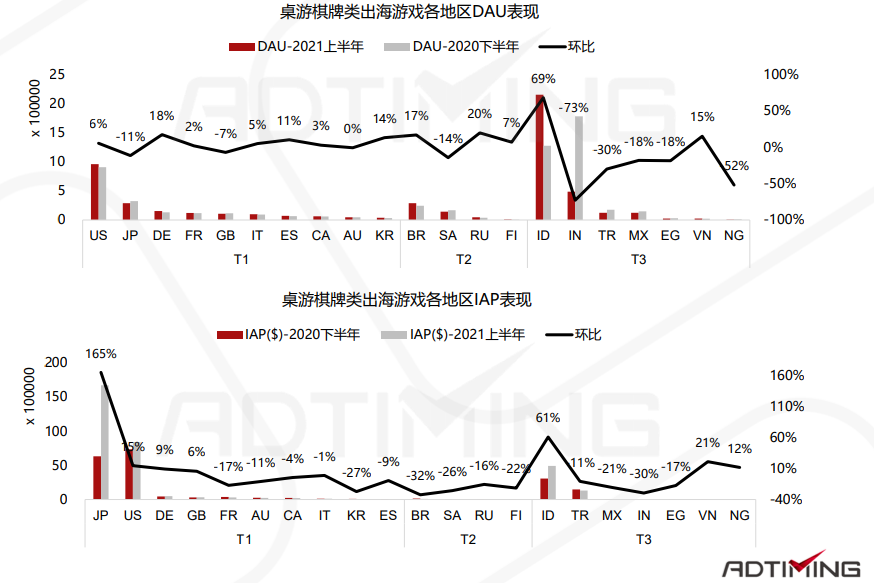

出海品类:桌游棋牌类游戏(中竞争力)

印尼为中国桌游棋牌类出海游戏提供了可观的活跃用户的同时,较2021上半年了实现了69%的增长。这主要得益于《Higgs Domino: Gaple qiu qiu》在印尼的火爆。

美国、日本的用户付费能力最强。美国最吸金的该类手游是网易与美泰合资的Mattel163 Limited旗下的《Phase 10》《UNO!?》两款游戏;在日本则是上海悠星网络旗下《雀魂》的收入最高。

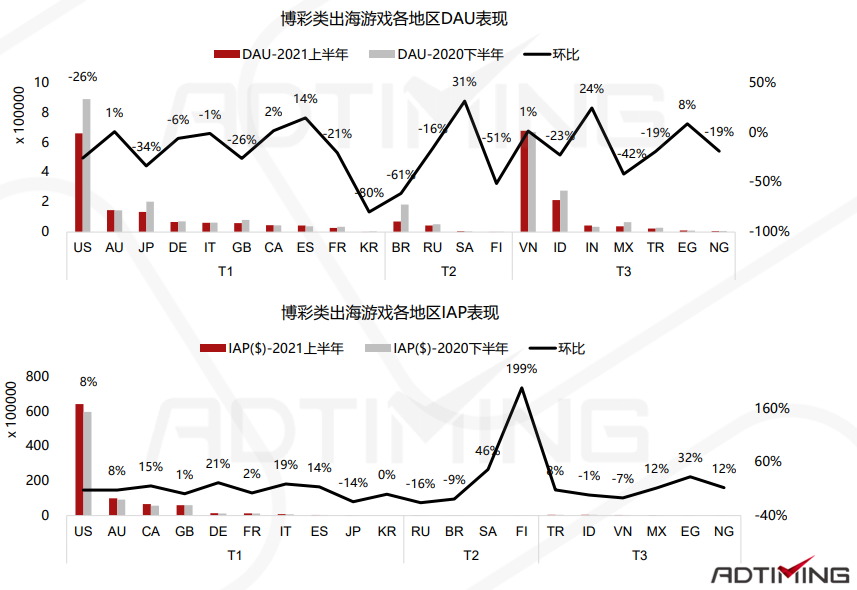

出海品类:博彩类游戏(有待扩张)

博彩游戏出海最热门的地区是越南和美国。美国地区偏爱的中国博彩类出海手游以老虎机游戏为首;越南的活跃用户数高主要是得益于扑克游戏《Ti?n Lên》等在越南的火爆。

美国则是中国博彩类手游出海收入最高的地区,这主要得益于SpinXGames Limited旗下的《Cash Frenzy?》等博彩游戏较强的吸金能力。

虽然芬兰IAP环比增长199%,但其内购营收量级太小,并不是出海首选地区。

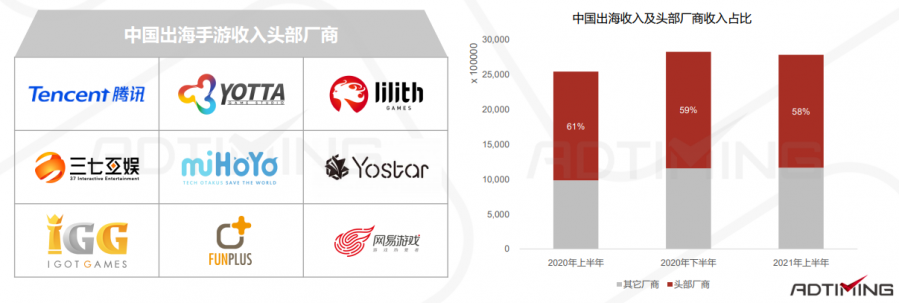

出海厂商:头部厂商新变较少;市场集中度略有下降

三、2021上半年全球手游市场变化概览

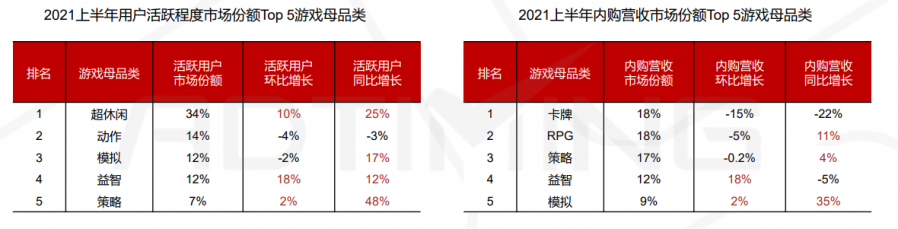

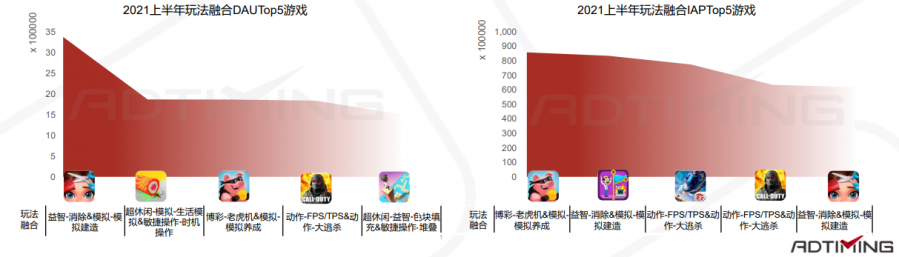

后疫情时代,手游已逐渐成为人们生活、社交的一部分,全球活跃用户数量持续较快增长,2021年上半年同比增长16%(增长了约2亿活跃用户)。市场的持续增长,意味着手游仍是一个充满机会的市场。不同核度游戏的活跃用户数量同比均有增加,超休闲游戏在一年内凭借生活模拟、io、敏捷操作-堆叠等细分玩法,吸引了大量新用户。

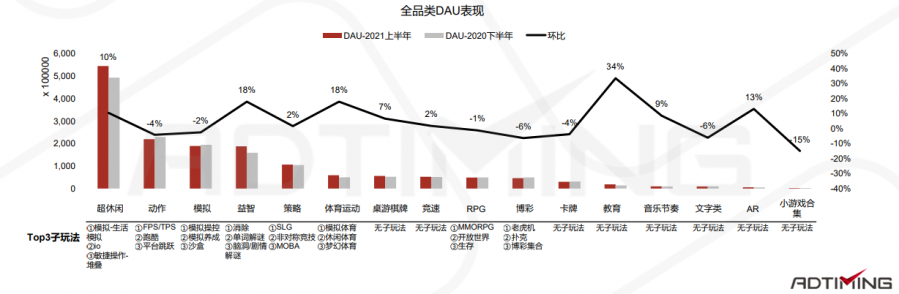

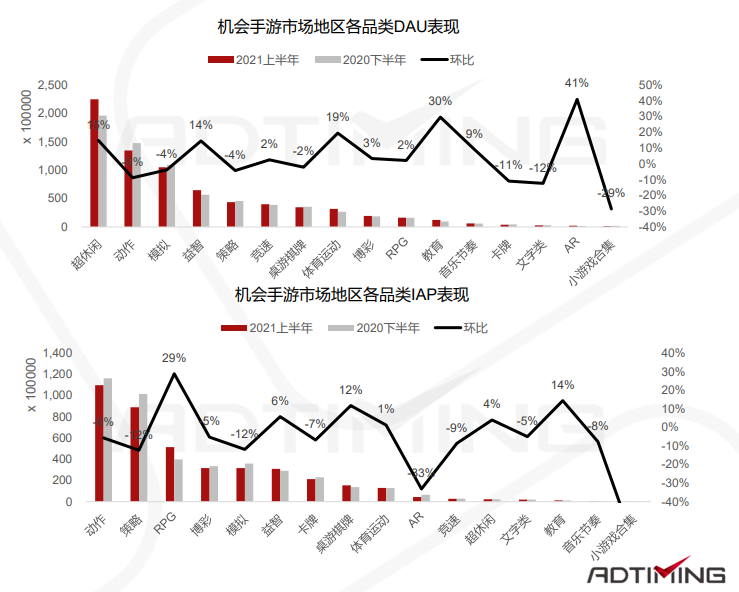

本报告将游戏玩法分为16大类,92小类,其中超休闲、动作、模拟这三大类玩法最为吸量

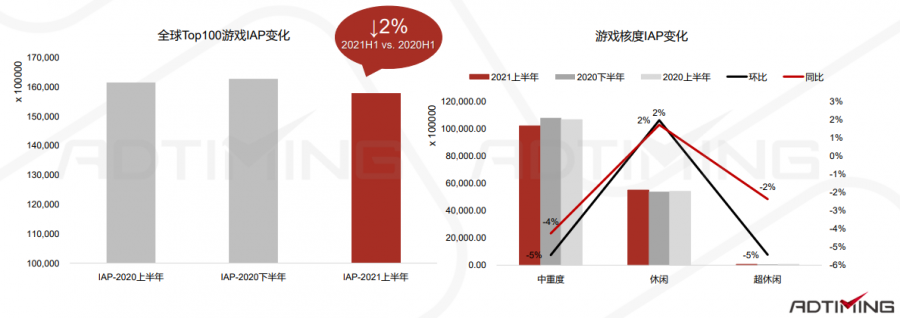

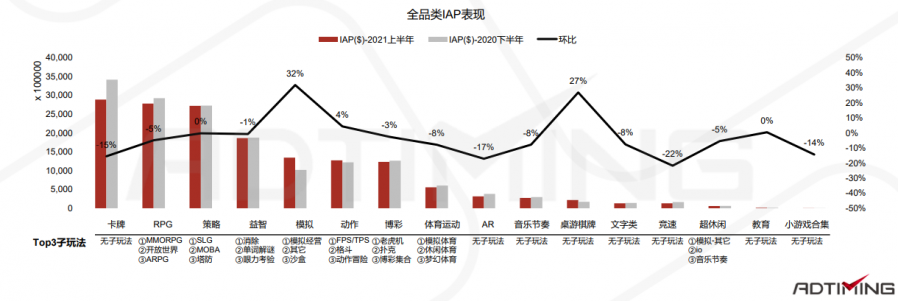

休闲类的游戏营收能力强且稳定增长,其中动作类、益智类、模拟类、桌游棋牌类游戏均实现营收的稳步上升。而超休闲、中重度游戏内购营收略有下降,后者主要是因为卡牌类游戏营收缩水明显。从大盘来看(本报告以全球23个地区Top100游戏榜作为大盘),由于其它品类的内购收入增长并未弥补卡牌等玩法IAP缩水带来的影响,导致全球内购营收大盘小幅度下跌(同比下降2%)。

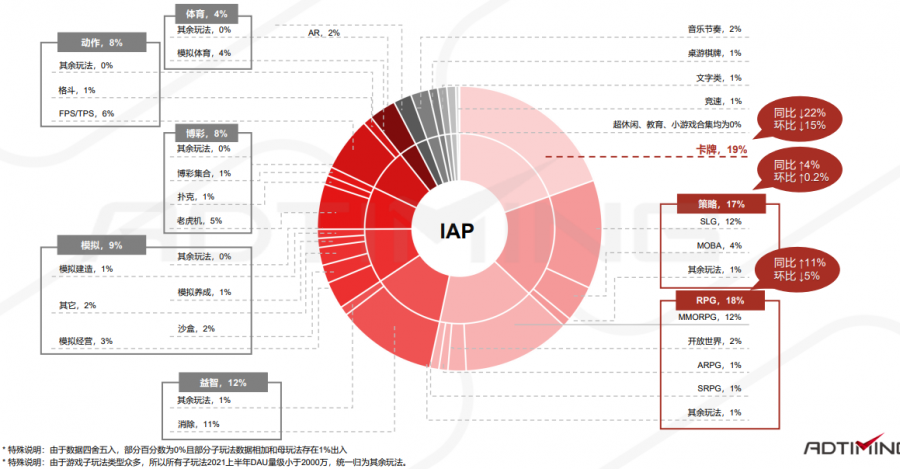

卡牌的IAP虽面临缩水,但内购吸金体量仍为全品类之首,策略、RPG紧随其后。

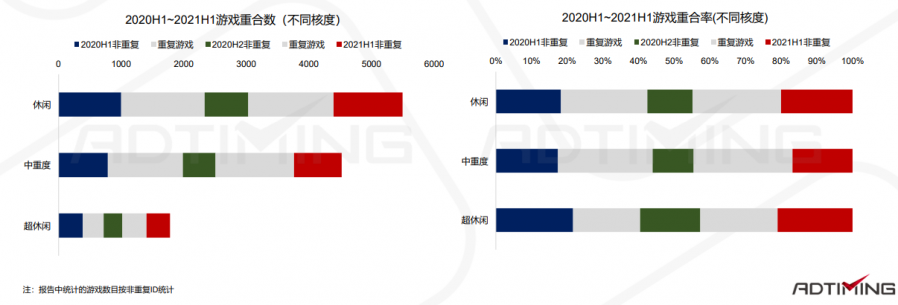

从重复上榜的情况来看,2020H1与2020H2的榜单重合率为55%, 2020H2与2021H1的榜单重合率为57%,各核度在2021H1的榜单重合率高于2020H2的榜单重合率, Top100游戏市场的固化程度略有提升。

分核度来看,中重度的榜单重复率最高,近一年的重复率在59%~62%之间,头部游戏的LT长、市场稳固。

值得一提的是,从半年度的变化来看,超休闲的榜单重复率上升速度快(从41%到51%) ,

说明超休闲游戏的爆款LT也在拉长。

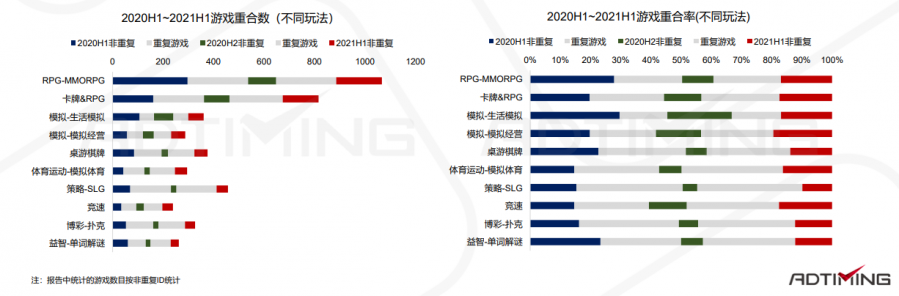

从玩法来看,各品类游戏中,MMORPG游戏数目最多,最受开发者青睐,其次是卡牌&RPG、生活模拟、模拟经营和桌游棋牌。

但是,最受开发者青睐的品类却不一定是机会最大的品类。在近一年半头部玩法中,策略-SLG是比较固化的品类,榜单重复率高,更迭游戏少;模拟经营、竞速、模拟体育是更迭相对较快的品类,榜单融合率较低。

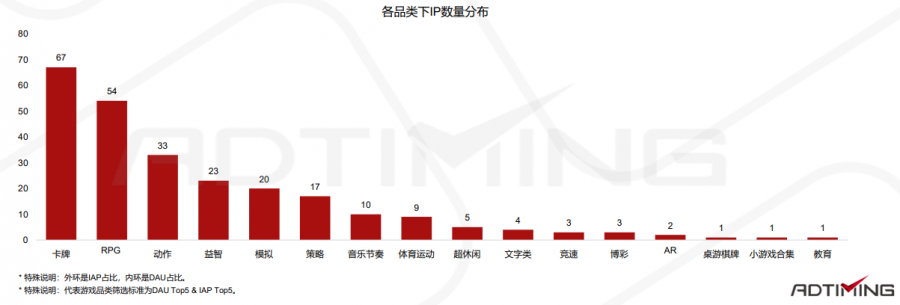

从IP的分布情况来看,IP主要集中在卡牌、RPG、动作类游戏中;这主要是因为这些游戏品类的用户与适配IP的用户重合度较高,IP本身能够提供比较成熟的世界观,对于卡牌、RPG类等需要构筑世界观、剧情、依靠内购变现为主的游戏加成更多。

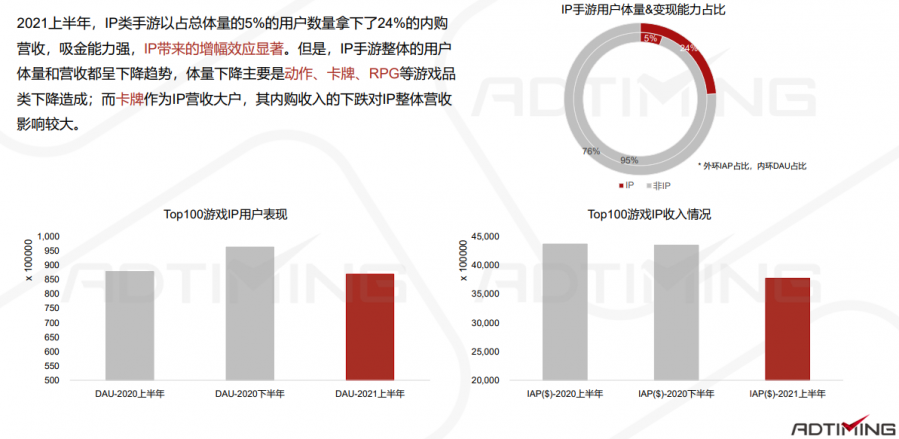

2021上半年,IP类手游以占总体量的5%的用户数量拿下了24%的内购营收,吸金能力强,IP带来的增幅效应显著。

但是,IP手游整体的用户体量和营收都呈下降趋势,体量下降主要是动作、卡牌、RPG等游戏品类下降造成;而卡牌作为IP营收大户,其内购收入的下跌对IP整体营收影响较大。

四、2021上半年全球手游玩法分析

全玩法表现分析-用户:超休闲、动作、模拟玩法热度排名稳定;益智、体育运动增长迅猛

全玩法表现分析-变现:卡牌、RPG、策略吸金能力强;模拟类、桌游棋牌实现用户快速上涨。

游戏品类:头部玩法占据超半数的市场份额,头部效应明显。

1. 模拟游戏

市场规模:模拟类游戏市场份额变化不大;热门游戏持续推动内购营收上涨。

地区表现:印度是模拟类游戏最大流量池;日本玩家付费能力较为强劲。

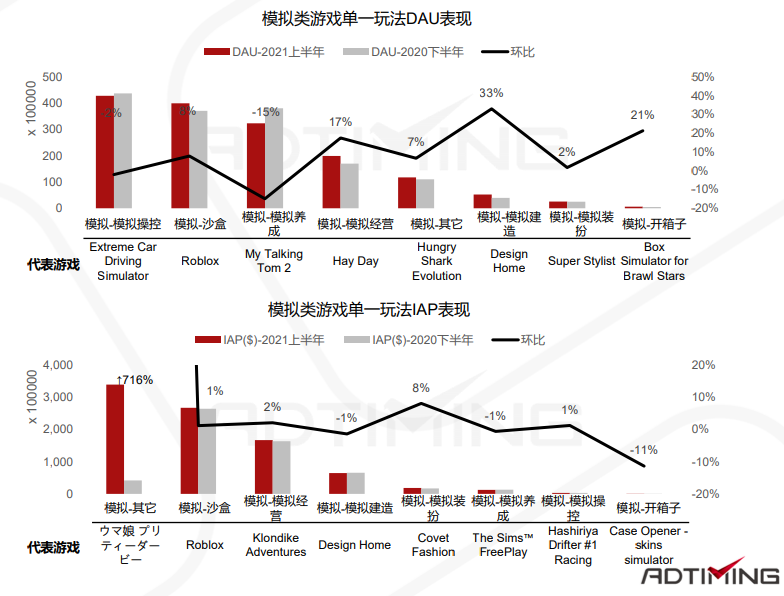

子玩法表现:模拟操控用户体量大;《ウマ娘 プリティーダービー》带动模拟-其它IAP增长。

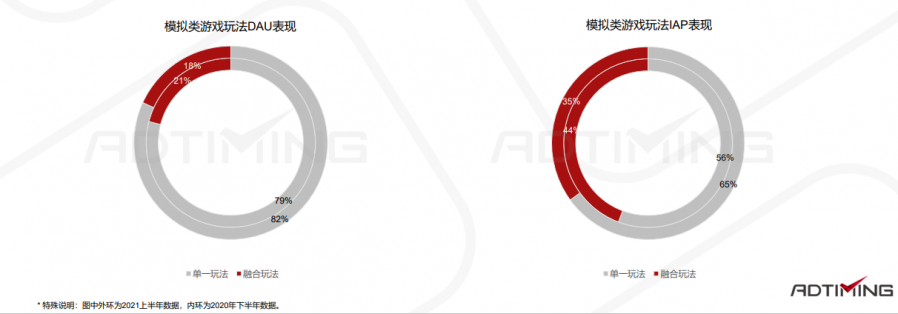

单一和融合玩法表现:融合玩法市场份额和营收均下降,单一玩法模拟-其它营收能力表现亮眼。

单一玩法表现:模拟-模拟操控最受欢迎;模拟-其它用户内购能力增速迅猛。

融合玩法表现:模拟经营&放置用户体量大;氪金玩家主要集中在模拟经营&卡牌品类,模拟养成&放置用户内购能力大幅度增长。

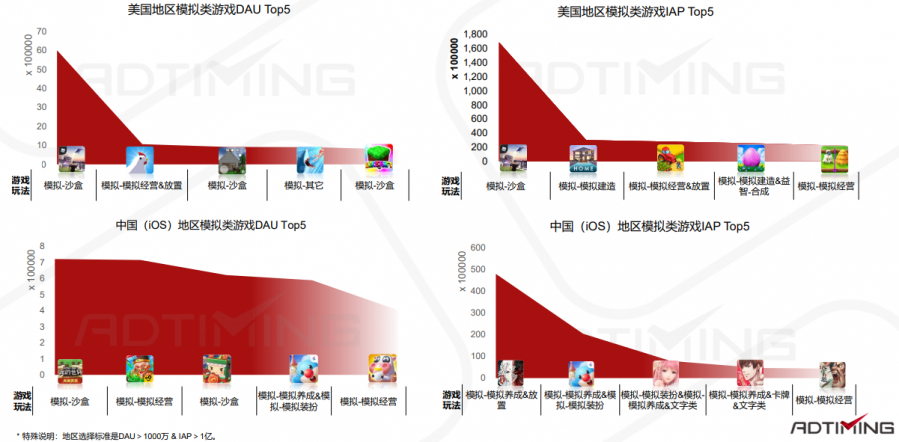

代表地区和游戏:模拟类游戏在美国和中国(iOS)有着较好的流量和吸金能力。

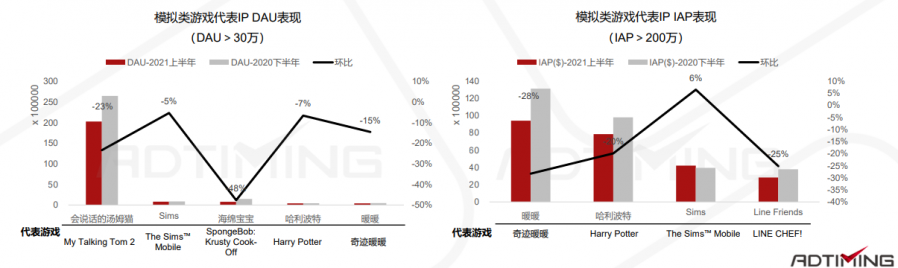

IP表现:“会说话的汤姆猫”“暖暖”分别斩获模拟类最佳吸量和吸金IP。

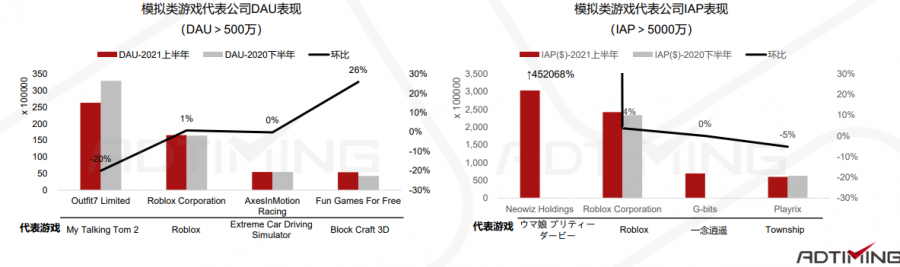

厂商表现:Outfit7 Limited汇聚大量活跃用户;Neowiz Holdings IAP大幅度增长。

2. 动作游戏

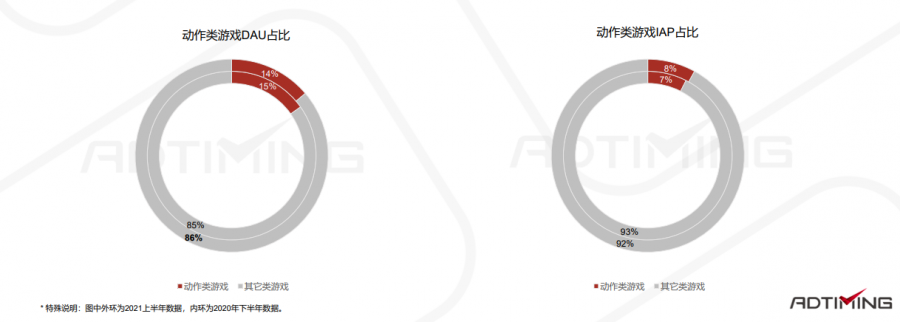

市场规模:动作类游戏市场份额有所下跌;得益于大逃杀玩法的火热,内购收入有所增长。

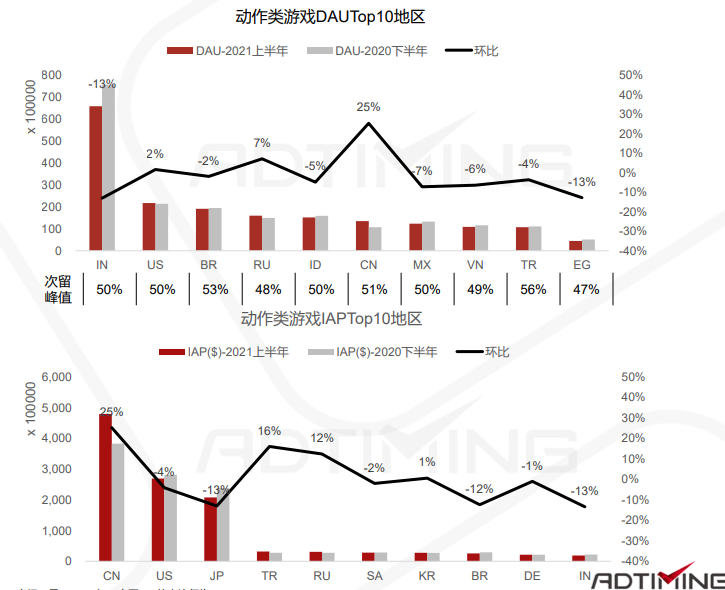

地区表现:印度为最大流量池,但出现小幅度缩水;中国(iOS)内购能力领先,增长强劲。

子玩法表现:FPS/TPS聚集流量和内购营收,经典老游持续推动;IP助力游戏格斗游戏吸金。

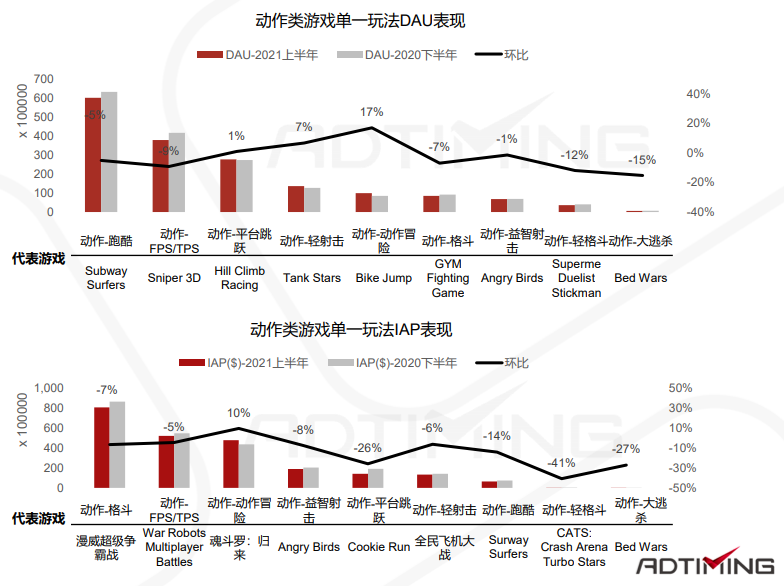

单一和融合玩法表现:跑酷为单一玩法中的热门类型;动作-FPS/TPS&动作-大逃杀营收保持稳定。

单一玩法表现:跑酷最为吸量;格斗游戏内购营收较强。

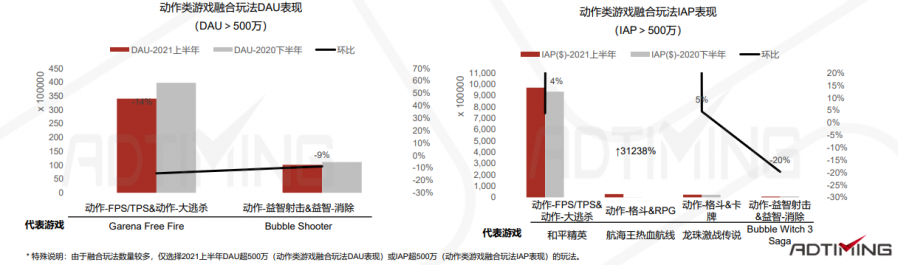

融合玩法表现:动作-FPS/TPS&动作-大逃杀成融合玩法最大赢家。

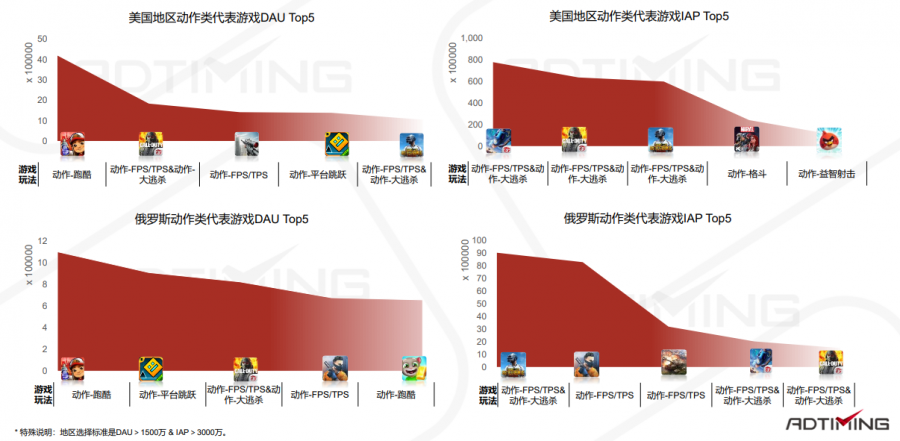

代表地区和游戏:动作类游戏在美国和俄罗斯有着较好的流量和吸金能力。

IP表现:“会说话的汤姆猫”最热;“使命召唤”推动游戏持续增长。

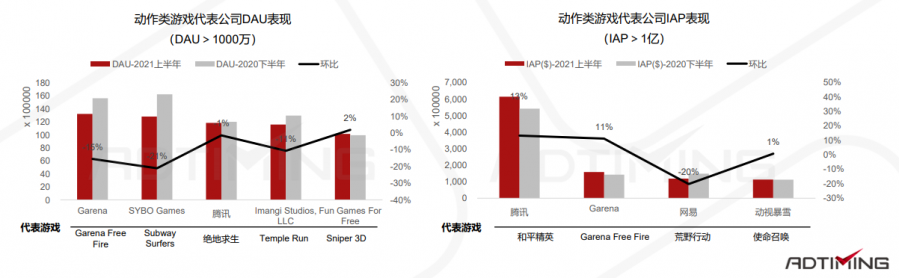

厂商表现:动作类游戏头部厂商吸量能力相当;吸金方面腾讯更为突出。

3. 超休闲游戏

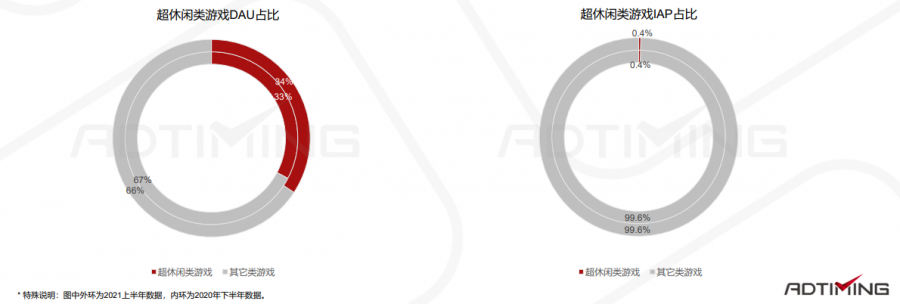

市场规模:超休闲游戏占据游戏市场规模近三成;由于其变现特性,用户内购能力弱。

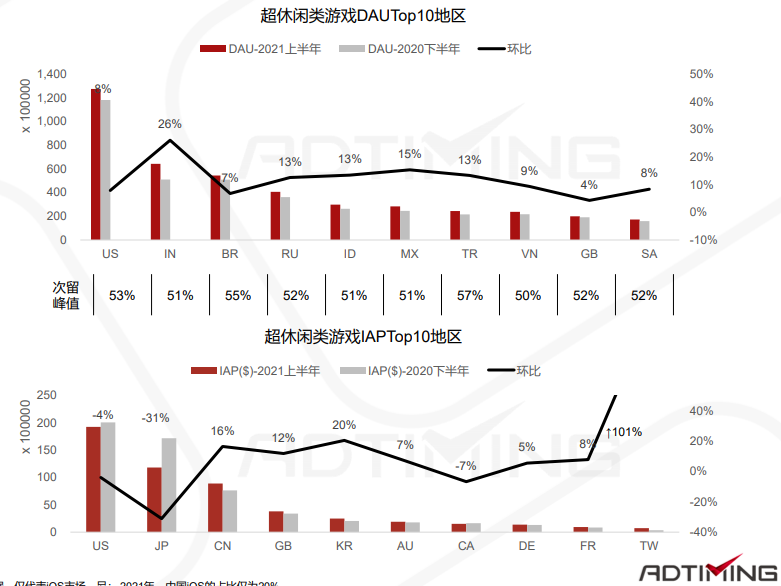

地区表现:美国为超休闲最大流量池和内购营收地区;印度日活跃用户增速快。

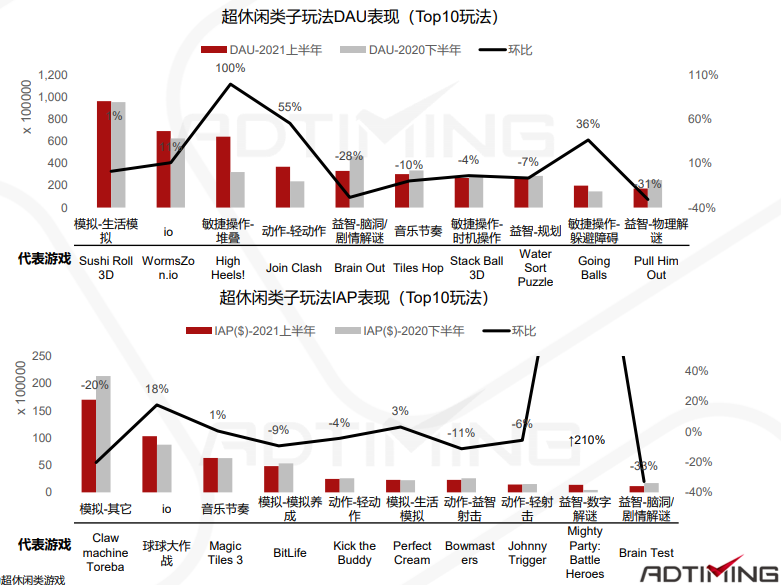

子玩法表现:敏捷操作-堆叠实现最大涨幅;经典老游是营收能力的主力军。

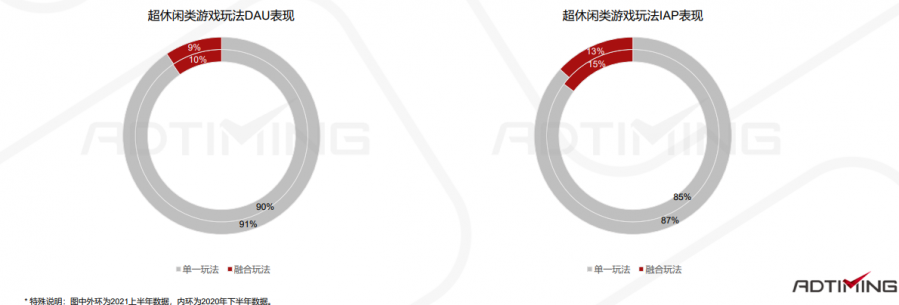

单一和融合玩法表现:单一玩法获得大量玩家和氪金玩家的关注。

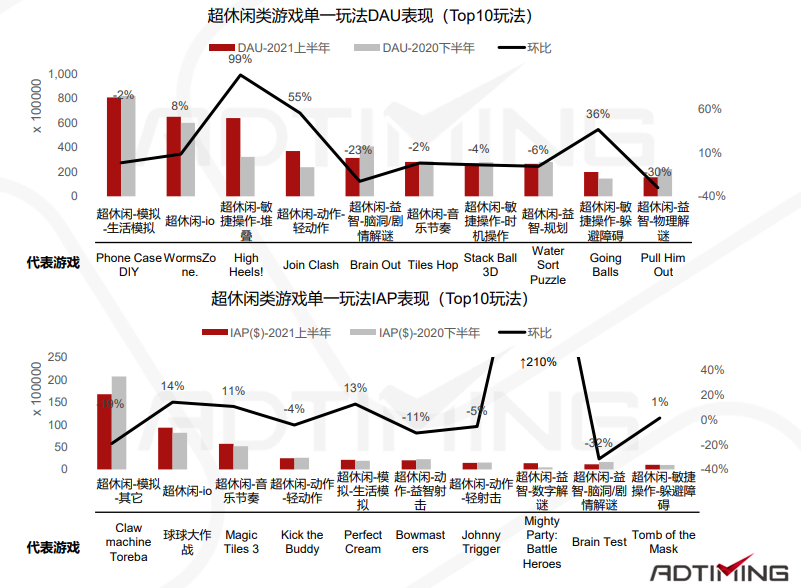

单一玩法表现:头部玩法旗下游戏创意性较强;益智-数字解谜收入大幅增长

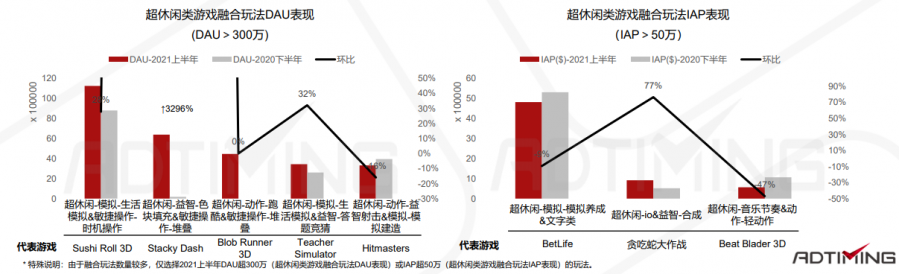

融合玩法表现:超休闲-动作-跑酷&敏捷操作-堆叠新上榜;超休闲-io&益智-合成内购变现能力大幅增长。

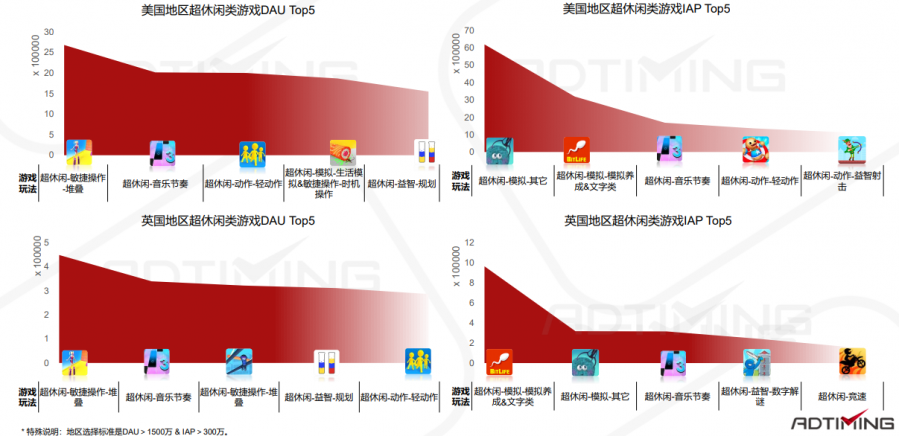

代表地区和游戏:超休闲游戏在美国和英国有较好的流量和吸金能力。

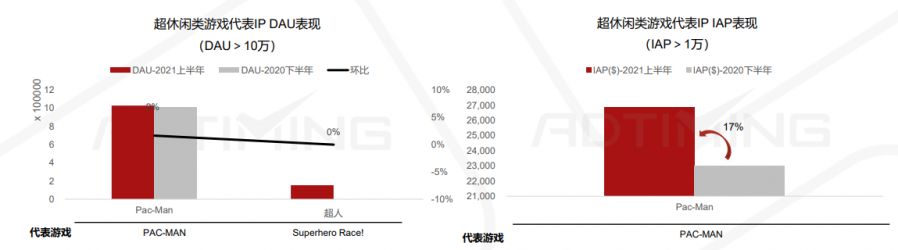

IP表现:超休闲IP游戏获客和吸金能力相对较低, “Pac-Man”则为代表IP。

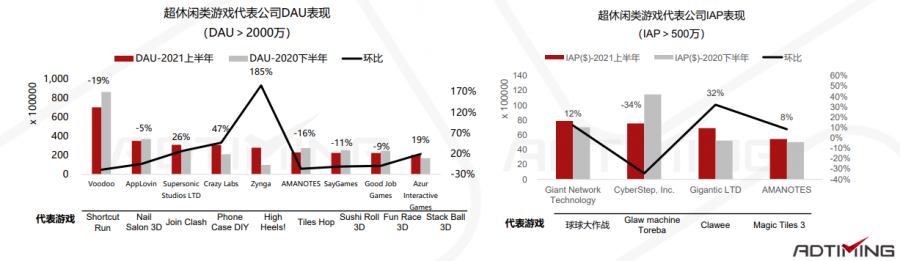

厂商表现:Voodoo、AppLovin等厂商获客能力强劲;但用户内购能力表现一般。

篇幅有限仅文章仅展示部分玩法分析,更多内容可获取报告完整版查看。

五、2021上半年全球手游地区分析

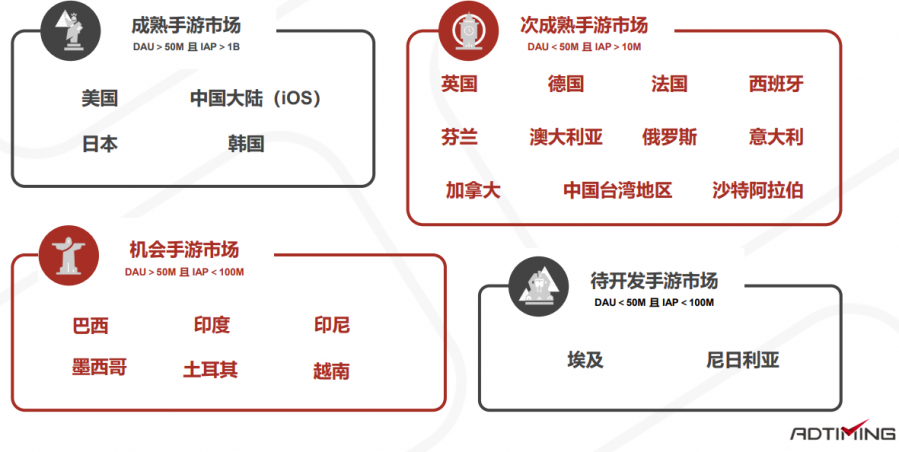

地区界定:四类市场

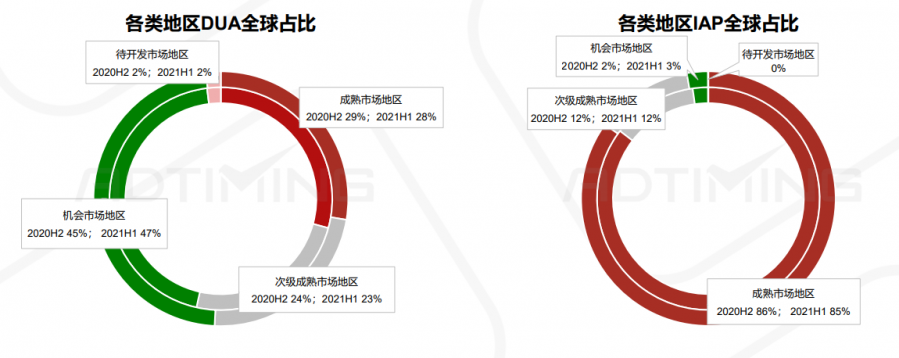

地区分析:成熟游戏市场内购收入占主导地位;机会游戏市场活跃用户最多

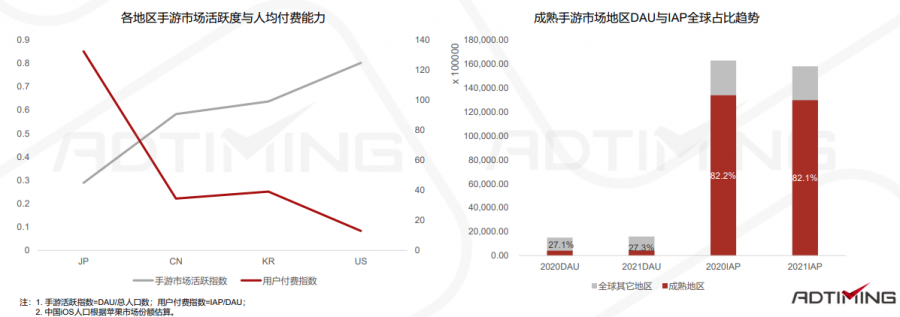

成熟市场地区:整体付费能力强;美国市场最活跃,日本用户付费能力高居榜首

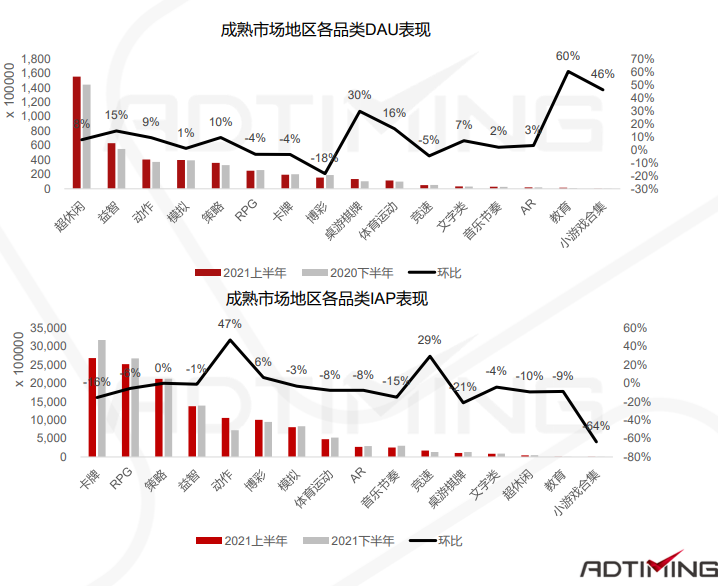

成熟市场地区:超休闲活跃用户稳居头名,棋牌类增长强劲;卡牌、RPG、策略精品是付费主力

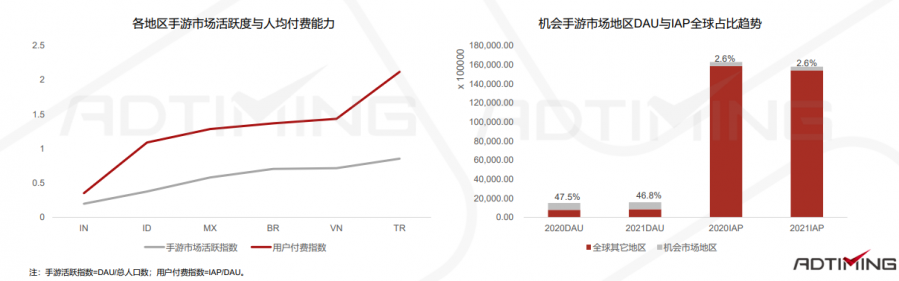

机会市场地区:流量基数大,市场机会多;土耳其市场最成熟,印度尚有增长空间

机会市场地区:用户相对偏好竞速、博彩;动作、策略是付费主力

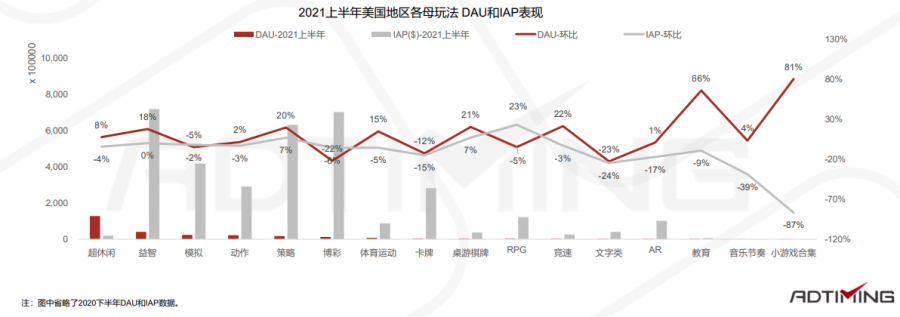

1. 成熟市场——美国分析

美国:超休闲持续发力,垄断大量日活用户;《原神》等热门手游带动了RPG玩法的增长。

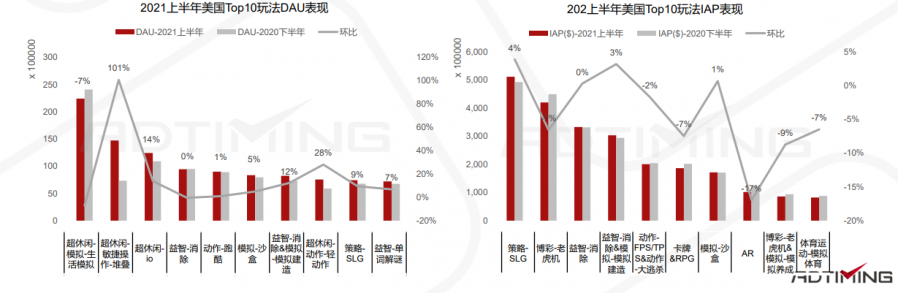

美国:敏捷操作-堆叠或将成为下一个头部玩法;策略-SLG在美国将继续发力霸占内购榜单

美国:融合玩法吸金能力更强;模拟的子品类成为玩法融合的首选品类

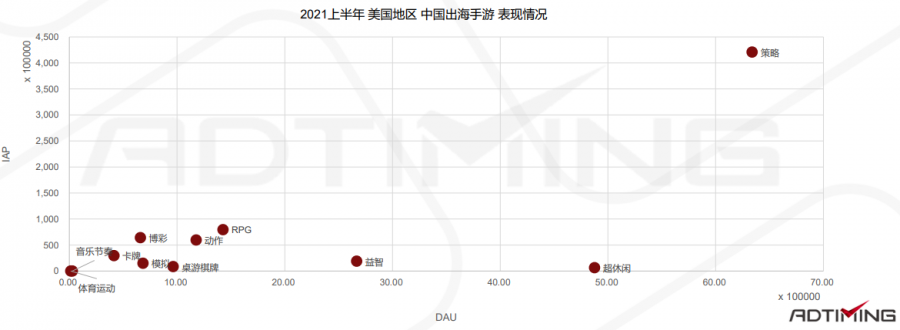

美国:中国出海手游的策略玩法在美国吸金又吸量

2. 成熟市场——日本分析

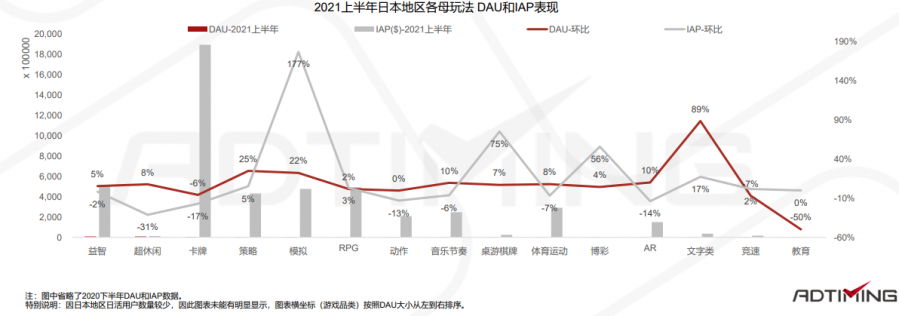

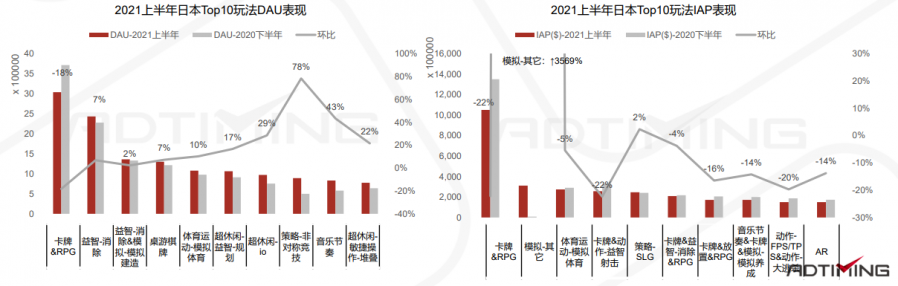

日本:益智玩法稳中有涨,发展态势良好;卡牌游戏持续吸金

日本:融合了RPG玩法的卡牌游戏备受喜爱;新游带动了模拟-其它玩法的付费上涨

日本:益智-消除游戏最为吸量,常有融合玩法;卡牌游戏营收能力强

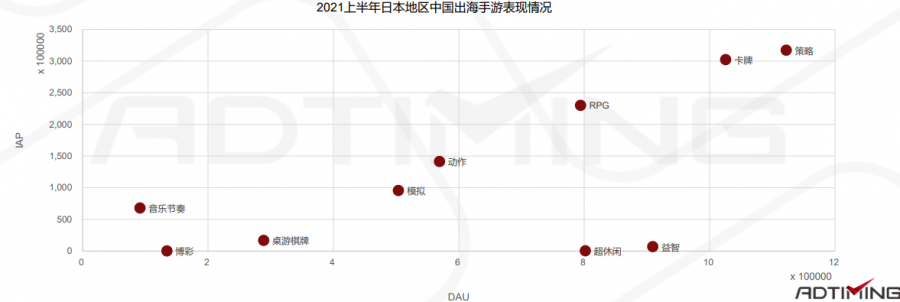

日本:中国出海的卡牌和策略游戏在日本备受喜爱

3. 机会市场——印度分析

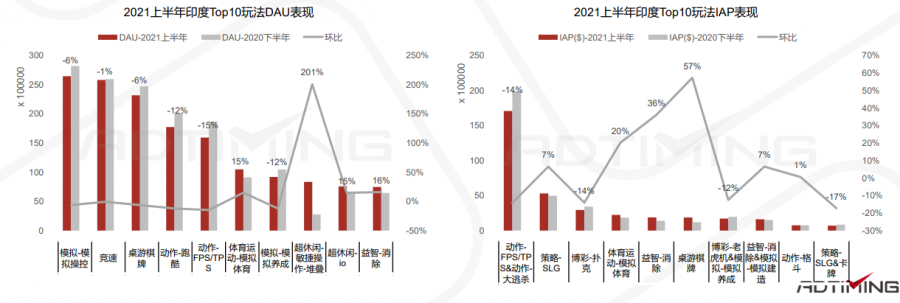

印度:日活相当可观,但付费能力有限;FPS/TPS和跑酷游戏长盛不衰

印度:模拟操控、竞速、桌游棋牌最受欢迎;FPS/TPS&大逃杀营收最高

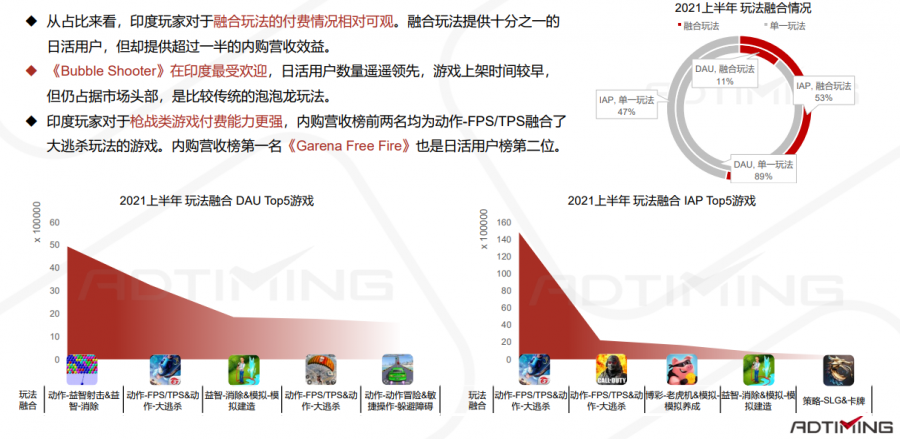

印度:融合玩法吸金能力更强;《Ludo King?》持续发力,占据大量日活用户

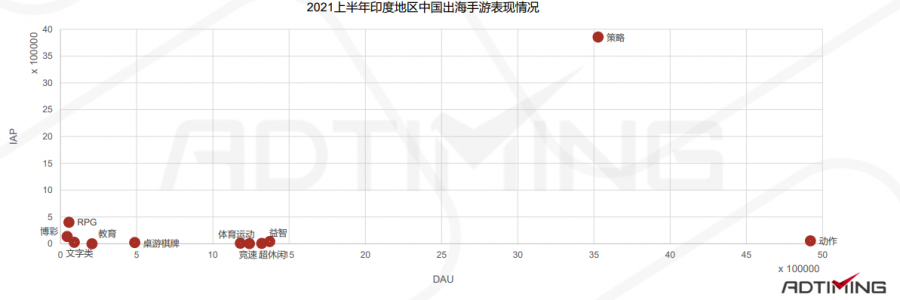

印度:中国出海手游品类分化明显,策略与动作类最为热门,《PUBG Mobile》因政策缺席

来源:罗斯基

原文:https://mp.weixin.qq.com/s/HBqr1ofcxEBqIioHl6a0OQ